(Paris, le 4 janvier 2019)

C’est désormais une habitude, le projet de Loi de Finances qui a été adopté le 20 décembre par l’Assemblée nationale pour l’année 2019, contient plusieurs mesures significatives en matière de fiscalité automobile.

L’Observatoire du Véhicule d’Entreprise (OVE) fait le point sur ce qui change en 2019 pour les gestionnaires de parcs automobiles.

A. Loi de Finances 2019

1. Nouvelle grille du Malus

Depuis plusieurs années, le seuil de déclenchement du malus automobile ne cesse d’être abaissé au nom de la transition énergétique et pour favoriser les véhicules moins polluants. 2019 ne déroge pas à la règle.

L’article 91 du PLF prévoit que le malus commence à partir de 117 g/km de CO2 au lieu de 120 g/km. Le tarif du barème progressif est toujours fixé pour chaque gramme d’émission supplémentaire. Cette année il s’échelonne de 35 euros (pour les véhicules émettant 117 g) à 10 500 euros (pour ceux émettant 191 g ou plus, et non plus 185 g comme en 2018).

2. Taxes sur les pick-ups de tourisme

L’article 92 du PLF prévoit de taxer les pick-ups de tourisme. Il étend en effet la taxe sur les véhicules de société (TVS), la taxe CO2 (la taxe additionnelle à la taxe sur les certificats d’immatriculation pour les véhicules de grosses cylindrée), le malus et le malus annuel pour les véhicules particuliers les plus polluants aux « véhicules comprenant au moins cinq places assises et dont le code carrosserie européens est camions pick-up ». La mesure entre en vigueur le 1er juillet 2019.

En revanche, les pick-ups utilitaires restent exonérés de la taxe, tout comme les véhicules affectés exclusivement à l’exploitation des remontées mécaniques et des domaines skiables « lorsqu’ils répondent à un impératif de sécurité pour les salariés ».

3. Mesures en faveur des vélos

L’article 145 du PLF instaure une réduction de l’impôt sociétés en cas de location d’une flotte de vélos pour la mise à disposition gratuite des salariés, dans le cadre de leurs déplacements domicile-lieu de travail. Cette réduction est plafonnée à 25 % du prix d'acquisition TTC des vélos, imputable sur le montant de l'IS.

Cette disposition est subordonnée à la « condition que le contrat de location soit souscrit pour une durée minimale de trois ans ».

4. Le covoiturage encouragé

L’article 3 du PLF modifie l’article 81 du Code général des impôts. Il exonère d’impôt « l’avantage résultant de la prise en charge par une collectivité territoriale, par un EPCI (établissement public de coopération intercommunale) ou par Pôle Emploi, des frais de carburant ou de recharge électrique engagés par les salariés » pour leurs déplacements domicile-lieu de travail d’une distance de plus de 30 km et pour ceux effectués en tant que conducteur en covoiturage « quelle que soit la distance », dans la limite de 240 euros par an.

Il instaure également une « indemnité forfaitaire covoiturage » permettant aux employeurs de prendre en charge tout ou partie des frais engagés par leurs salariés pour leurs déplacements domicile-travail effectués « en tant que passagers en covoiturage ». Les modalités de cette indemnité seront précisées par décret.

B. Renforcement de la prime à la conversion

Le décret 2018-1318 publié le 28 décembre précise les aides à l'acquisition et à la location de véhicules peu polluants. Il concerne tout à la fois les acquéreurs et les locataires de véhicules et les professionnels de l'automobile.

Le bonus écologique n’est pas modifié par rapport à 2018 (6 000 euros pour un véhicule électrique).

Ce décret modifie essentiellement les conditions de versement de la prime à la conversion.

• pour être éligibles à la prime à la conversion, les véhicules acquis doivent afficher des émissions inférieures à 122 g CO2/km.

• les personnes morales ne sont plus éligibles à la prime à la conversion pour les véhicules achetés classés Crit'Air 2.

• le montant de la prime à la conversion pour l'acquisition d'un véhicule hybride rechargeable neuf est porté à 2 500 euros pour tous.

C. Déductibilité de la TVA essence

Conformément au PLF 2017, la déductibilité de la TVA sur l’essence se poursuit en 2019. Les entreprises peuvent déduire cette taxe sur les VP et les VUL à hauteur de 40 %. Rappelons que jusqu’à fin 2016, seuls les véhicules diesel pouvaient bénéficier d'une déductibilité partielle ou totale de la TVA, à hauteur de 80 % pour les VP et 100 % pour les VUL.

D. Calendrier de la TVS

Conformément à l’article 19 du PLFSS 2017, la période d’imposition est alignée sur l’année civile. Les sociétés doivent donc déclarer en janvier (sur l’annexe n°3310 A-SD ou sur le formulaire n°2855-SD), les voitures particulières dont elles ont disposé au cours de la période 1er janvier-31 décembre 2018, et acquitter la taxe correspondante.

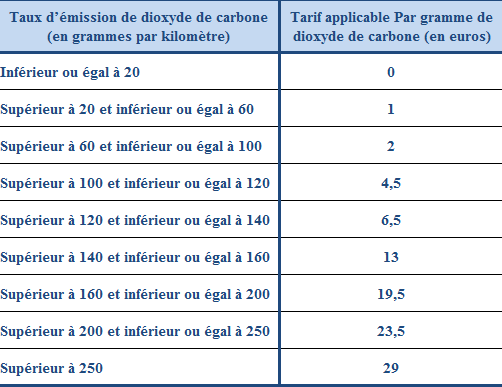

Conformément à l’article 18 du PLFSS 2018, le barème de la première composante de la taxe (fixé selon les émissions de CO2) et celui de la seconde composante (établi en fonction du mode de carburant) ont été modifiés. Mais ils restent inchangés en 2019.

• Barème lié à l’émission de CO2 et exonération de la première composante de la taxe.

- Moins de 20 g de CO2/km. Les véhicules entrant dans cette tranche (c’est-à-dire les véhicules électriques), sont exonérés de TVS.

- De 21 à 60 g de CO2/km. Pour ces véhicules, la TVS est calculée sur la base de 1 euro par gramme de CO2.

- De 61 à 100 g de CO2/km. La base de calcul de la TVS est de 2 euros par gramme de CO2.

- De 101 à 120 g de CO2. La TVS est calculée sur la base de 4,5 euros par gramme de CO2 .

- De 121 à 140 g de CO2. La base de calcul est de 6,5 euros par gramme de CO2.

Les hybrides essence ne rejetant pas plus de 100 g de CO2/km bénéficient d'une exonération de TVS sur douze trimestres.

L’exonération de TVS pour douze trimestres s’applique également aux voitures combinant électricité et Superéthanol-E85. Les hybrides esence ne rejetant ps plus de 60 g de CO2/km sont, quant à eux, définitivement exonérés.

• Tranches du barème de la seconde composante de la taxe

La taxe forfaitaire additionnelle à la TVS et fonction de la date de première mise en circulation des véhicules affiche les montants suivants :

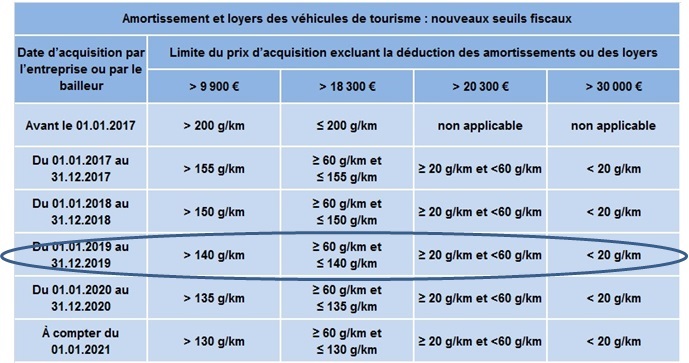

E. Amortissements non déductibles

Conformément à l’article 70 du PLF 2017, le plafond de déduction fiscale de l’amortissement des véhicules de tourisme, selon leur taux d’émission de CO2, a été largement revu, puisque quatre plafonds ont été instaurés.

Pour 2019, de nouveaux taux d’émission de CO2 s’appliquent pour chacun des plafonds, selon le tableau ci-dessous.