(Mis à jour le 23 juillet 2018)

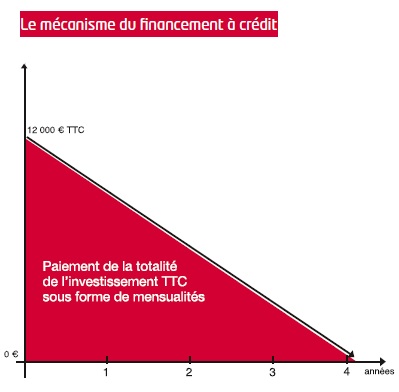

C'est la formule la plus connue et la plus ancienne : une entreprise ayant besoin d'un véhicule pour son activité l'achète directement auprès d'un distributeur automobile. Le véhicule doit être inscrit sur le registre des immobilisations ; dans ce cas, il devient amortissable sur 4 à 5 ans.

Avantages de l'achat

- La possession répond au désir de propriété, même si celui-ci a tendance à s'effacer devant les contraintes économiques et les évolutions culturelles.

- L'actif de l'entreprise est gonflé de la valeur de ce bien.

- Le bien acheté peut être conservé et utilisé au-delà de sa période d'amortissement, ce qui peut donner l'impression que l'utilisation de ce bien ne coûte rien.

- L’achat peut aussi être intéressant lorsque le collaborateur parcourt moins de 10/15 000 kilomètres par an, lorsque l’aménagement intérieur représente une part significative du véhicule ou encore lorsque l’entreprise utilise des véhicules très spécifiques (camion nacelle par exemple).

Inconvénients de l'achat

- L'achat d'un véhicule au comptant ou à crédit est une des pires opérations patrimoniales existantes : contrairement à d'autres biens, comme l'immobilier par exemple, un véhicule perd de sa valeur jour après jour, mois après mois, année après année, pour tendre vers zéro. En sortant de chez le concessionnaire, tout véhicule neuf perd aussitôt entre 10 et 20 % de sa valeur ! Cette décote atteint très vite 25 à 40 % au bout d'un an, 40 à 60 % au bout de trois ans, 60 à 75 % au bout de cinq ans. Il y a meilleur placement ! Malgré cette évidence économique, le désir irrationnel de "posséder" une voiture reste encore fort, particulièrement chez les Latins, même si la part de l'achat dans les modes d'exploitation tend à régresser au profit du crédit-bail ou de la Location Longue Durée.

- Acheter, entretenir et revendre un véhicule, c'est un métier. Le responsable d'entreprise doit se garder d'avoir les réflexes d'un particulier qui pense toujours être assez malin pour bien acheter, bien revendre et entretenir sa voiture à moindres coûts. Cette attitude est peut-être vraie pour un particulier qui a le temps, elle l'est certainement moins pour une entreprise qui a mieux à faire qu'à traiter les questions automobiles comme un "pro".

- L'achat, l'entretien et la revente du véhicule entraînent des coûts administratifs cachés souvent importants, tels que le temps passé à négocier et revendre le véhicule, à l'entretenir, à comptabiliser les différentes charges, etc. En bref, c'est une perte de temps assurée. Or chacun sait que le temps est une ressource rare et chère !

L'achat au comptant : la fausse bonne économie

Il est tentant de croire que l’achat comptant coûte moins cher qu’un achat à crédit. En effet, si l’on a le capital disponible, pourquoi emprunter et verser des intérêts à son banquier ? C’est une vision bien peu financière des choses. En effet, que ce soit au comptant ou à crédit, les fonds consacrés à l’achat d’un véhicule ou les fonds d’emprunt ont un coût qui doit être pris en compte. Si l’entreprise possède les fonds pour acheter un véhicule, elle peut aussi les placer ou les utiliser pour son exploitation.

Prenons le cas d’une société qui a besoin d’un véhicule de 25 000 € pour son activité. Elle a la trésorerie pour acheter ce véhicule, elle va naturellement penser que cette opération ne lui coûte rien si elle l’achète au comptant. Il n’en est rien. Si elle décide au contraire d’acheter sa voiture à crédit, au taux de 3,5 %, et de placer ces 25 000 € au taux de 3 %, le tout sur quatre ans, les intérêts du financement se monteront à 1 830 € au bout de quatre ans. Elle pourra bénéficier d’assurances complémentaires incluses dans le crédit comme la perte financière en cas de destruction du véhicule. Les intérêts que lui rapportera son capital de 25 000 € placés à 3 % se monteront quant à eux à 3 200 € au bout de quatre ans. L’opération fait donc ressortir un avantage net de 1 370 €, mais une telle opération exige de l’entreprise qu’elle ait la capacité de payer un loyer mensuel.

Ce raisonnement, valable sur un plan arithmétique, n’est certes pas très orthodoxe au regard des mathématiques financières, mais il montre bien que le crédit n’est pas une solution de « pauvre » et qu’il a économiquement toute sa place. Qu’il soit emprunté ou non, l’argent a un coût… Les miracles n’existent pas en matière financière.